近期,QDII产品表现不佳,多款产品接连发布溢价风险预警,其中部分甚至暂停交易,这一系列动作引起了投资者及其他相关方的广泛关注。人们既担忧可能的投资损失,又对市场波动的无规律性感到无奈。

QDII溢价风险提示频繁发布

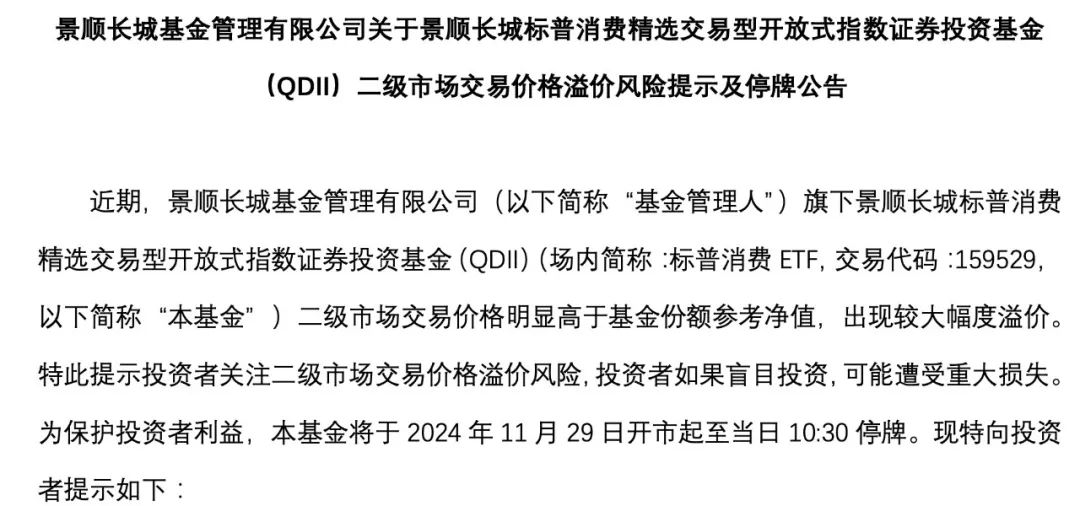

近期,多个QDII基金发布了溢价风险警示。例如,11月29日,景顺长城基金管理的景顺长城标普消费精选ETF(QDII)就出现了二级市场价格高于其份额净值的情况,溢价幅度较大。同一天,华宝、华泰柏瑞、易方达等公司的部分产品也发布了类似警示。这种现象并非孤立,反映出QDII产品溢价风险在市场上的普遍性。不同产品的溢价率各不相同,易方达原油QDII的溢价率超过10%,而其他产品的溢价率则在4%至6%之间。这些数据直接展示了溢价的具体情况,使得投资者在选择时面临更大的挑战。

基金发布溢价风险警示并非偶发行为。易方达原油QDII基金自11月份以来,已经发布了20次此类提示,而在10月份则发布了15次。此外,景顺长城旗下两款QDII产品在本月分别发布了17次和3次溢价风险警示。这种高频率的警示表明风险正持续加剧,且情况严峻。

多种因素影响QDII市场价格

影响QDII二级市场价格的要素众多。首先,基金份额的净值变动是关键因素之一。此外,市场供需、系统风险和流动性风险等也是影响因素。举例来说,若众多投资者看好某QDII产品并大量购买,供需失衡,价格可能超出其实际价值。若市场情绪逆转或遭遇系统性风险,如全球经济形势急剧恶化,价格将剧烈波动。在流动性不足的情况下,价格波动也可能变得不合理。

明白这些要素有助于投资者更明确地识别所承担的风险。若投资者仅重视资产价值,而忽视其他影响,一旦风险集中显现,可能会遭遇未曾预料的损失。

高溢价买入的风险后果

以高价购买QDII产品可能导致严重后果。若投资者高价购入,不仅花费更多,还需承担额外成本。溢价不可能长期维持高位,一旦波动,价格可能快速下跌。例如某些QDII,若投资者盲目跟风高价买入,溢价一旦下降,投资可能损失惨重。

这种风险还带有不确定性。投资者难以准确预知溢价何时会下降,风险可能随时降临,心理准备不足的投资者很难承受这样的重创。

产品限购或暂停申购措施

众多QDII产品实行了限购或暂停申购政策。这主要是为了维护现有投资者的利益,确保基金运作的稳定性。以华夏基金为例,在11月29日,它对华夏纳斯达克联接(QDII)的申购上限进行了调整,单个投资者在一天内对各类别的累计申购金额都有所限制。同样,招商纳斯达克联接基金(QDII)也设定了大额申购的上限,为1000万元。这些措施有助于在一定程度上平抑市场情绪,以及控制资金的流入。

若不实施这些对策,投资者可能因缺乏了解而盲目跟风,导致基金规模膨胀过度或加剧溢价问题,进而让更多投资者蒙受损失。

投资者应理性对待

投资者应理智对待QDII嘉兴市场。当前,有些产品价格偏高,这可能是由于投资者过于乐观或供需不平衡。但长远来看,套利机制将发挥作用,使得高价难以维持。投资者不应仅因短期内看好某个海外市场或看到他人获利就轻率购买。遇到产品价格过高时,应深入分析其背后的多种因素,权衡风险与回报。

投资者需掌握从不同渠道获取信息,全面了解QDII产品,不应仅凭基金公司单方面的说法。同时,投资者还需评估自己承担风险的能力,并确保其与投资相适宜。

海外资产配置趋势

尽管现在存在QDII溢价风险等问题,但海外资产投资仍是一种趋势。我国居民在海外资产投资上的比例还相对较低。随着收入的增加和理财、全球化配置意识的提升,海外资产无疑将逐渐成为投资者不断增持的目标。因此,投资者应在恰当的时机积极寻求海外资产投资,同时始终将风险控制放在最为重要的位置。

在此形势下,QDII产品本身要充分发挥桥梁作用,应对当前溢价等风险,稳健向前发展,确保为投资者搭建一条切实可行的海外资产配置途径。大家对QDII产品的溢价风险有何看法?欢迎留言、点赞和转发。